2025-03-10 IDOPRESS

1월 가계 연 4.65% 금리

중기보다 0.12%P 높아

기준금리 3차례 인하에도

당국 대출 조이기 여파로

가계 적용 금리만 제자리

금융당국이 가계대출 축소를 지속적으로 압박하는 가운데 은행이 가계에 여신을 실행할 때 대기업은 물론 중소기업 대출보다 높은 금리를 적용하는 것으로 나타났다. 기준금리 인하를 기업대출에는 즉각 반영한 반면,가계대출에는 높은 가산금리를 부여하며 보다 깐깐하게 관리한 것이다. 올해 들어 당국이 시중은행을 대상으로 가계대출 금리 인하를 압박하고 있는 가운데 기준금리 인하 혜택에서 가계가 소외되지 않도록 대책 마련이 필요하다는 지적이 나온다.

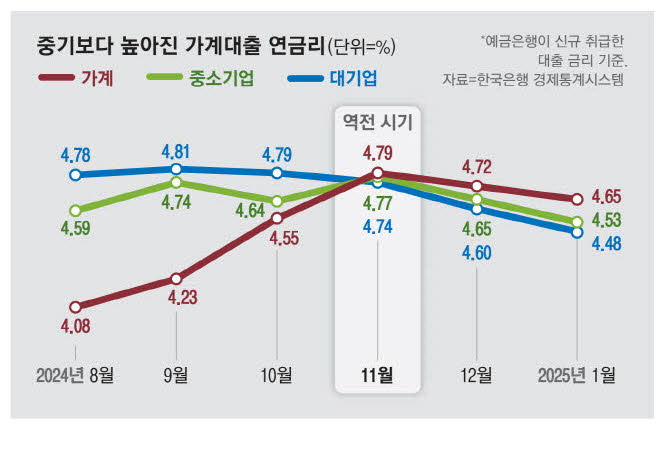

9일 한국은행 경제통계시스템에 따르면 지난 1월 예금은행이 신규 취급한 가계대출 금리는 연 4.65%로 중소기업대출(4.53%)과 대기업대출(4.48%)을 웃돌았다. 대기업보다는 연간 0.17%포인트,중소기업보다는 0.12%포인트 높은 이자율을 감당하고 있다는 얘기다.

일반적으로 예금은행이 가계에 적용하는 대출 금리는 중소기업대출 이율보다 낮게 나타난다. 중소기업은 경기 변동과 업황에 따라 사업 실패 위험이 크지만,가계대출은 소득이 꾸준한 직장인이 주로 이용하기 때문이다. 실제 2022년 10월 이래 지난해 10월까지 가계대출 금리는 중소기업대출 이율보다 낮았다. 그러다 지난해 11월 2년1개월 만에 중소기업대출 금리를 역전했다. 작년 11월 가계대출 금리는 연 4.79%다. 대기업(4.74%)과 중소기업(4.77%)을 모두 넘어섰다. 이후 올해 1월까지 가계대출 금리는 0.14%포인트 떨어졌지만 같은 기간 대기업대출 금리는 0.26%포인트,중소기업대출 금리는 0.24%포인트 떨어지면서 하락폭이 2배에 달했다.

금융권에서는 가계가 중소기업보다 높은 금리를 감당하게 된 원인을 금융당국의 대출 관리 방침에서 찾는다. 지난해 10월부터 기준금리가 세 차례 인하되면서 은행으로선 이를 대출 금리에 반영해야 하는 상황이 됐다. 그러나 은행은 금리 인하에 따라 가계대출이 큰 폭으로 증가하는 것을 막기 위해 개인을 대상으로 한 여신에는 더 많은 가산금리를 부여한 것으로 해석된다. 은행은 기준금리에 가산금리를 더한 이율로 대출을 내주는데,이 중 가산금리를 높임으로써 가계대출 금리 인하 속도를 조절한 것이다. 전국은행연합회에 따르면 5대 은행의 가산금리는 2023~2024년에 최대 3배 확대됐다.

개별 가계는 대출 이자 부담이 크게 줄어들지 않은 상황에도 주택담보대출 신규 계약을 늘리는 양상이다. 향후 서울 부동산 가치가 급등할 것으로 보는 가계가 많아졌기 때문으로 풀이된다. 5대 은행에 따르면 지난달 새로 취급된 주택 구매자금 목적의 신규 주담대는 총 7조4878억원이었다. 이는 지난 1월의 5조5765억원보다 34.3% 불어난 규모이며,전월 대비 증가율 기준으로 지난해 4월(34.8%) 이후 가장 높다. 취급액 또한 '영끌' 주택 구입이 한창이던 지난해 9월 기록한 9조2088억원 이래 최대 규모다. 다만 지난달 전체 가계대출 규모는 5대 은행에서 3조931억원 증가했다.

가계에서 신규 대출이 증가한 것은 최근 토지거래허가구역 해제 등으로 서울 주요 지역 집값이 상승하는 추세인 데다 주요 은행이 지난해 바짝 조였던 가계대출 제한 정책을 완화했기 때문으로 해석된다. 금리는 크게 떨어뜨리지 않았지만,적어도 신규 대출 승인에서는 보다 여유로워진 분위기가 형성된 것이다.

[박창영 기자]

02-26

02-24

02-24

02-24

02-14

02-13

02-11

02-10

02-02

02-02